Tomado de La República

Juan Ricardo Ortega, gerente del GEB, dijo que con este acuerdo esperan dirimir las diferencias societarias que hubo

Nathalia Morales Arévalo

La Asamblea Extraordinaria de Accionistas del Grupo Energía Bogotá aprobó hoy por unanimidad el nuevo acuerdo con Enel Américas para la creación de Enel Colombia.

Con esto, los miembros de la asamblea dieron su aval a la evolución estratégica de la relación entre estas dos compañías, de cara al reto energético mundial, que potencializará su crecimiento, diversificará los portafolios y asegurará mayores recursos en materia de dividendos.

El nuevo acuerdo se convierte así en un hito de la más alta trascendencia para el GEB, para Bogotá y para el país, que asegura su participación en una compañía más robusta y con mayor potencial de crecimiento, con reglas de juego claras y transparentes de gobierno corporativo que protegen el patrimonio de los bogotanos y que impulsa su incursión inmediata y definitiva en el negocio de energías renovables no convencionales.

Adicionalmente, resuelve las controversias y los litigios existentes entre las dos empresas, y genera la alineación de intereses para el crecimiento de la nueva sociedad.

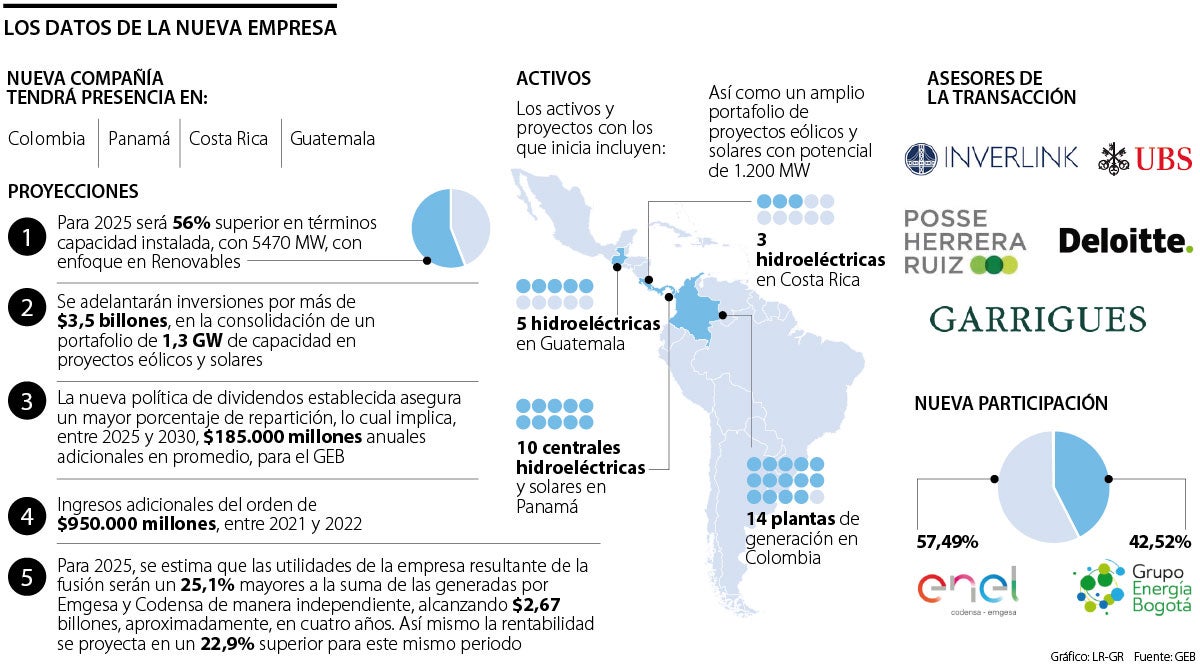

La nueva empresa que se creará como resultado de este acuerdo, mediante el cual se fusionan Emgesa, Codensa, Enel Green Power Colombia y Essa Chile (que agrupa los activos de Enel en Panamá, Guatemala y Costa Rica), se convertirá en un pilar estratégico para el fortalecimiento del Distrito en materia de ciudades inteligentes, movilidad sostenible y transformación energética.

Para su conformación el GEB invertirá las acciones preferenciales sin derecho a voto, correspondientes a 7,9% en Emgesa y 8,5% en Codensa, mientras que Enel Américas invertirá 100% de EGP Colombia, y 100 % de EGP Panamá, EGP Guatemala y EGP Costa Rica.

De esta forma el Grupo tendrá una participación accionaria de 42,515%, similar a la que se tiene hoy en Emgesa y Codensa en términos de acciones con derecho a voto, en una empresa más grande, de mayor valor, más verde y más estable, con un valor patrimonial adicional de aproximadamente $5,5 billones en activos de energías renovables.

Para 2025, se estima que las utilidades de la empresa resultante de la fusión serán 25,1% mayores a la suma de las generadas por Emgesa y Codensa de manera independiente, alcanzando $2,67 billones, aproximadamente, en cuatro años.

Asimismo, la rentabilidad se proyecta en 22,9% superior para este mismo periodo.

El nuevo acuerdo, además, significará para el GEB ingresos adicionales del orden de $950.000 millones, entre 2021 y 2022, por liberación de dividendos retenidos, lo cual asegurará para el Distrito una nueva fuente de recursos para apoyar el financiamiento del Plan de Rescate Social y Económico presentado por la alcaldesa.

Una de las transacciones más grandes en la historia de Colombia

Inverlink, el banco de inversión líder en Colombia y la región, asesoró conjuntamente con UBS, al GEB en una de las transacciones más importantes en la historia del país.

La alianza entre Inverlink y UBS, presta servicios de banca de inversión para llevar a cabo exitosas transacciones en Colombia, y la región.

«Para Inverlink es un honor el haber podido apoyar al GEB, en el marco de nuestra alianza con UBS, en esta importante transacción y nos sentimos felices de haber sido su aliado en este paso estratégico que le permite consolidarse como jugador relevante en el sector de energía no solo en Colombia sino a nivel regional», señaló Mauricio Saldarriaga, socio director de la compañía.